categoría

Crowdlending

¡Hola Bienvenido a la categoría de Crowdlending! Aquí encontrarás una mega guía sobre este tipo de inversión en préstamos P2P. Además de artículos relacionados.

¿Qué es el Crowdlending?

Si hay algo hoy en día que esté más de moda que querer alcanzar la Independencia Financiera, es hacerlo mediante la inversión en préstamos, también conocida como crowdlending, crowlending (mal escrito).

Dicho esto, no hay que confundir el crowdlending con el; crowdfunding, crowdinvesting o crowdsourcing, por nombrar algunos. Pues aunque tienen algunas similitudes, no son lo mismo.

—¿Qué es el crowdlending entonces?

—Preguntas contrariado.

Básicamente, un grupo de personas presta dinero a otras personas o empresas con la intención de recuperar dicho dinero más los intereses pactados.

Crowdlending: Definición

Nomenclatura que proviene del inglés Crowd (gente) Lending (prestar). También conocido como plataforma de financiación colectiva, marketplacelending o crowdfunding de préstamos, es un tipo de financiación alternativa a través de préstamos colectivos.

Inversores particulares prestan dinero sin la intermediación de entidades financieras a cambio de una rentabilidad vía intereses (bastante por encima de lo que ofrecen los bancos tradicionales).

Sí, has leído bien… Cualquiera de nosotros puede convertirse en un Banco e invertir dinero en préstamos… Por supuesto, salvando las distancias.

Este nuevo paradigma del mundo del dinero ha supuesto una democratización de las finanzas como antes nunca se había visto…

Por un lado tenemos a las empresas y personas físicas que por lo medios tradicionales no conseguirían financiación y lo pueden hacer por esta vía.

Y por el otro lado, personas que prestan su dinero de "forma segura", poniéndolo a trabajar mediante este tipo de inversión en préstamos.

Una clara situación Win – Win.

Principales diferencias entre Crowdlending y Crowdfunding

Al calor del desarrollo de las nuevas tecnologías se ha producido una revolución en el mundo del dinero, en concreto en las diversas fuentes de financiación e inversión. Gran parte de la culpa la tienen el Crowdfunding y el Crowdlending.

Dicho esto, mucha gente confunde estos términos... Así que en el post de hoy vamos a ver la diferencia entre Crowdfunding y Crowdlending.

Diferencia entre Crowdfunding y Crowdlending

Aunque sus nombres tienen similitudes, estos dos conceptos no significan lo mismo.

Digamos que son dos maneras de poder invertir (inversor que ofrece el financiamiento) o de conseguir dinero para nuestros proyectos (persona o empresa que necesita financiación), pero la forma de hacerlo difiere bastante entre uno y otro.

- Crowdfunding: Inversión a través de un préstamo en el capital de la empresa (tú pones dinero y ellos te dan acciones).

- Crowdlending: Inversión a través de un préstamo que se ofrece a una persona o empresa.

- Donación a un proyecto normalmente de forma desinteresada, por lo que no se considera una inversión.

- Inversión para conseguir un porcentaje de participación en un proyecto.

Existen dos tipos de Crowdfunding

En el segundo tipo, un inversor solo entrará en el proyecto para obtener un beneficio económico. En el Crowdfunding, si la marcha del negocio no funciona según lo deseado, existe la posibilidad de perder la totalidad de la inversión.

El único modo de poder recuperar la totalidad o parte de la inversión, sería vendiendo la participación a otra persona o entidad.

La guía continua más abajo...

Veamos ahora las diferencias más significativas entre una modalidad y otra.

Riesgo

En el Crowdfunding el riesgo es mucho más alto, solo obtendrás rentabilidad si el proyecto en el que inviertes alcanza el éxito.

En el Crowdlending, como inversor obtendrás una rentabilidad por tu dinero mes a mes, dependiendo de los intereses pactados.

Por lo tanto, la inversión en crowdlending implica menos riesgos para el inversor, que recuperará la cantidad invertida, tanto si triunfa el proyecto como si no lo hace.

Rentabilidad

La rentabilidad potencial es mucho mayor en el Crowdfunding (así como el riesgo) pues entras a formar parte del capital de una empresa que puede alcanzar grandes cotas de éxito.

En el caso del crowdlending la rentabilidad dependerá del tipo de interés pactado en el préstamo.

Plazo temporal

Como norma general (esto puede variar según caso), las inversiones en Crowdfunding no empiezan a ver sus frutos en un periodo de tiempo largo, una media de unos 5 años.

Si hablamos de Crowdlending, empezamos a recibir los pagos acordados mensualmente (esto puede variar dependiendo de la plataforma y del tipo de préstamo en el que invirtamos.

Garantías

Como ya sabrás, y si no te lo recuerdo… Toda inversión tiene un riesgo que será proporcional a la rentabilidad esperada. En otras palabras, a mayor riesgo mayor potencial de rentabilidad. Ya te he comentado antes que en el Crowdfunding el riesgo es mucho mayor.

Las garantías de una inversión en Crowdfunding son mínimas. Es tu responsabilidad como inversor analizar correctamente el proyecto y determinar los niveles de riesgo y rentabilidad.

Las garantías en las inversiones de Crowdlending dependen de lo que inversor y prestatario hayan firmado en el contrato donde se establecen las condiciones en las que se devolverá el préstamo.

Como garantía adicional, en la actualidad la mayoría de las plataformas de crowdlending (sigue el ink y te explico en cuáles, de las que yo mismo utilizo para invertir mi dinero) cuentan con sistemas que protegen al inversor en caso de impago. Normalmente en forma de “Buy Back”.

Los originadores de préstamos se comprometen a devolver el principal (en algunos casos junto con los intereses generados hasta la fecha de impago) si el prestatario deja de hacer honor a los pagos.

El tiempo que tarda en activarse este sistema de protección para el inversor en préstamos dependerá de la plataforma… Suele rondar los 60 días, dicho esto, hay plataformas en las que se activa al mes o incluso menos.

Seguimiento

Una parte importante del proceso de realizar cualquier tipo de inversión, es realizar un correcto seguimiento de esta.

En el caso del Crowdfunding es una tara complicada, ya que depende de los gestores del proyecto, pues son estos los que deciden la frecuencia y cantidad de información que facilitarán a los inversores del proyecto.

Realizar el seguimiento de una inversión en Crowdlending es mucho más sencillo, lo normal es que el prestatario realice los pagos del préstamo mensualmente, tanto principal como intereses. Esto facilita enormemente la tarea de seguimiento.

Veamos ahora un pequeño resumen en que puedes ver la diferencia entre Crowdlending y Crowdfunding.

Principales características del Crowdfunding

- Entras a formar parte del capital de la empresa.

- Inviertes tu dinero con la esperanza de que el proyecto tenga éxito.

- Alto riesgo.

- Potencial de rentabilidad alto.

- Rentabilizas la inversión al vender las acciones o participaciones.

Principales características del Crowdlending

- Te conviertes en un banco o prestamista particular, como te guste llamarlo.

- Prestas tu dinero a cambio de intereses.

- Rendimiento garantizado por las condiciones firmadas, más el mecanismo de protección “Buy Back” que ofrecen muchas plataformas.

- Recuperas tu inversión mesa mes o al final del plazo del prestamos, depende de las condiciones firmadas.

- Riesgo medio-bajo, puedes invertir en préstamos desde solo un euro y se realizan análisis de solvencia de cada prestatario.

Conclusión

Tanto el Crowdlending como el Crowdfunding pueden ser dos buenas inversiones alternativas.

En la primera opción, tus beneficios como inversor dependen del tipo de interés establecido según el riesgo del proyecto en el que inviertas.

En el segundo caso, los beneficios dependerán del éxito del proyecto, ya que en este caso inviertes en el capital de la empresa.

Desde el punto de vista del prestatario, la principal diferencia es que para conseguir la financiación mediante Crowdfunding es necesario crear un plan de negocio para convencer a los inversores de la viabilidad del proyecto.

En Crowdlending, la persona que quiere financiarse debe demostrar su solvencia para que le concedan el préstamo.

El principal atractivo de la inversión en crowdlending

Uno de los mayores atractivos de este tipo de inversión es que se pueden conseguir rentabilidades cercanas 10% anual con relativa facilidad y un nivel de riesgo medio - alto (se puede reducir si sabes lo que haces).

Dicho esto, es normal que cada vez más personas se interesen por este tipo de inversión para tener otra vía con la que rentabilizar sus ahorros.

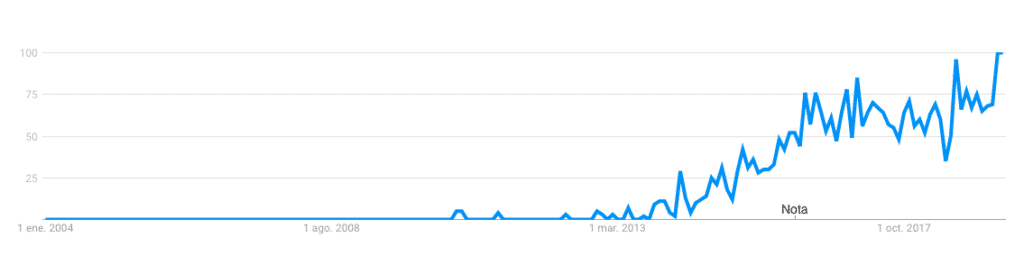

Fíjate en el gráfico de abajo y podrás comprobar la evolución que ha tenido la búsqueda de la palabra crowdlending por parte del público en general.

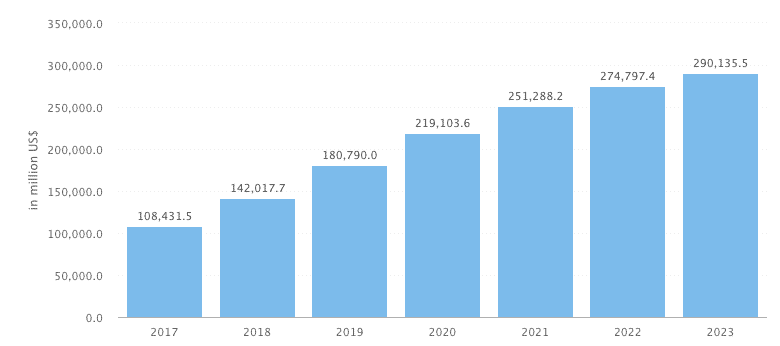

En este otro gráfico, puedes ver el volumen de transacciones actual y estimaciones futuras de los préstamos de crowdlending a nivel mundial (en millones de dólares):

Si algo está claro es que el interés que suscita este tipo de inversión no para de crecer... Si no te subes al carro, es posible que te arrepientas.

Si quieres conocer con detalle cómo puedes empezar a invertir en crowdlending, sigue leyendo...

Cuando acabes de leer el artículo tus inversiones nunca más serán igual, estarás preparado para empezar a ganar dinero invirtiendo en préstamos con rentabilidades muy, muy, muy, pero que MUY interesantes…

El P2P o Peer to Peer lending en España

P2P o Peer to Peer Lending es otra forma de llamar al Crowdlending. Un método de intercambio que a nivel económico significa un préstamo entre particulares.

Ya hemos explicado que son préstamos en los que no interviene ninguna institución financiera, pues son ofertados de particular a particular (también pueden ser de particular a empresa).

El acceso a este tipo de inversión está al alcance de cualquiera, en algunas plataformas de Crowdlending el importe mínimo para poder invertir es de tan solo un euro. Siendo lo más frecuente importes mínimos que van de los 10 a los 100 €uros.

Dicho esto, se entiende la gran aceptación que ha tenido este tipo de inversión alternativa. La combinación perfecta: importes de inversión reducidos, alta rentabilidad, en algunas plataformas cercana al 20% anual. Sí has leído bien.

Los préstamos P2P España o préstamos entre personas hace ya tiempo que han superado la nada despreciable barrera del 25% de todo el financiamiento que se crea en España…

Esto significa muchos millones de euros... Los números no paran de crecer, esto ya no hay quien lo pare.

¿Cómo funciona el Crowdlending o la inversión préstamos?

Imagina una persona o empresa que solicitan financiación vía préstamo a cualquiera de los bancos tradicionales y no se la aprueban…

¿Qué hacen? Buscar financiación en una empresa crediticia de capital privado, como por ejemplo Bondora o Neo Finance.

Tanto la empresa como la persona saben que tendrán que pagar un interés medio mayor… Pero si necesitan el dinero, no les queda otra opción.

Dicho esto, este tipo de empresas tampoco le prestan dinero a cualquiera que cruza la puerta… Siguen un proceso para verificar la solvencia y riesgo de impago del posible prestatario.

Una vez que la empresa ha dado la luz verde, se le concede el préstamo al cliente… Acto seguido la compañía publica este proyecto en la plataforma de Crowdlending:

En este punto es donde entra en juego tu dinero y el mío, pues como inversores registrados en la plataforma correspondiente podemos invertirlo a cambio de una rentabilidad vía intereses.

En mi opinión me parece que estamos ante una situación en la que todo el mundo gana… Desde el lado de las personas físicas o empresas, pues pueden conseguir financiación que de otro modo sería complicado hacerlo.

Desde el lado de los inversores porque podemos ganar dinero, utilizando un método de inversión con riesgo moderado, que a la vez nos ayuda a diversificar nuestra cartera de inversión. ¿Alguien da más?

¿Por qué invertir en Crowdlending?

¿Alguna vez has soñado con ser un Banquero? Con la inversión en Crowdlending es posible (al menos es lo más cerca que estaremos de serlo la mayoría de nosotros).

Fuera de bromas, en estos momentos no hay ninguna otra inversión que nos permita conseguir una rentabilidad media tan interesante (por no decir algo más obsceno), con un riesgo medio-bajo, que sea tan fácil de entender y que encima tenga una correlación tan baja con otro tipo de inversiones (Invertir en Bolsa, Bonos, Inmuebles).

¿Es el Crowdlending en la actualidad la mejor inversión del mundo, independientemente del capital del que dispongamos para invertir si tenemos en cuenta el triángulo: riesgo – rentabilidad – conocimiento necesario? Posiblemente…

Ahora veamos los motivos principales por los que la inversión en préstamos p2p se ha convertido en una parte de mi portfolio de inversión.

Dicho esto, no quiero dejar pasar la ocasión para recordarte que la inversión en préstamos también tiene sus riesgos (los vemos más abajo)...

Ventajas de invertir en Crowdlending

Rentabilidad

En un escenario con los tipos de interés negativos en la Comunidad Económica Europea, las rentabilidades que se pueden obtener mediante la inversión en préstamos o Crowdlending son como un Oasis en el desierto.

Con una adecuada diversificación es posible obtener una rentabilidad media en torno al 4% - 7% si invertimos en plataformas nacionales, y de entre un 10% - 20% si te atreves a cruzar la frontera (te recuerdo que no hay fronteras dentro de Unión Europea).

La inversión en préstamos o Crowdlending ha revolucionado el mundo de las finanzas, desde la comodidad de tu hogar, cualquier inversor puede emular a los grandes bancos y crear su cartera de inversión en préstamos.

Diversificando entre plataformas (para disminuir el riesgo de impago) puedes conseguir fácilmente rentabilidades medias en torno al 4% - 7% anual (en plataformas españolas) y de entre un 10% - 20% en las europeas (la mayoría afincadas en los países bálticos).

Lo sé, es para darse cabezazos contra la pared por no haberlo descubierto antes... Sobre todo si lo comparas con lo que ofrece cualquier entidad de pagos (bancos tradicionales) por aparcar tu dinero en ellas en forma de depósitos.

La rentabilidad media final dependerá de una serie de factores que el propio inversor puede elegir:

- Divisa del préstamo.

- País de residencia del prestatario.

- País de constitución de la plataforma de Crowdlending

- Tipo de préstamo.

- Tipo de interés

- Plazo del préstamo.

- Nivel de riesgo del prestatario.

Como sabiamente dice el refrán, "no solo de pan vive el hombre" (rentabilidad). Así que paso a detallarte las demás ventajas que tiene invertir en Crowdlending.

Nivel de riesgo medio/alto

No me andaré por las ramas, la inversión en crowdlending es arriesgada... Sino fuese así, ¿cómo sería posible conseguir rentabilidades por encima de un 10% anual? Pues eso...

Dicho esto, las plataformas o marketplaces de crowdlending no cesan de innovar en busca de herramientas que permitan a los inversores disminuir o incluso erradicar algunos de los riesgos asociados a este tipo de inversión.

Entre todas las herramientas, el BuyBack o garantía de recompra es la número uno...

¿Cómo funciona? Sencillo, cuando alguno de los préstamos en los que hemos invertido experimenta un impago de las cuotas, la plataforma de Crowdlending, o el originador del préstamo nos reintegrará automáticamente el capital invertido más los intereses de la inversión.

Por ejemplo, una de las mejores plataformas de Crowdlending es Mintos, en la cual, los originadores activan la opción de recompra a los 60 días (en la mayoría de los casos) desde que se produjera el impago en las cuotas.

Como te he comentado existen varias herramientas, pero lo que mejor funciona (como siempre) es utilizar el sentido común...

Los riesgos más importantes en la inversión en préstamos son:

- Se produzca un impago por parte del prestatario.

- La plataforma en la que invertimos cierre sus puertas (que quiebre, vamos).

Pues bien, podemos reducirlos considerablemente invirtiendo en la mayor cantidad de préstamos que podamos, fácil pues la oferta es amplia y el mínimo para invertir ridículo (1€ en algunas plataformas, siendo lo normal entre 10€ y 50€) y diversificando nuestro capital entre varias plataformas.

De este modo conseguiremos rentabilidades muy jugosas con un nivel de riesgo medio, incluso bajo me atrevería a decir (esto dependerá del nivel de aversión al riesgo que tenga cada persona).

La herramienta estrella es la garantía de recompra o BuyBack, simplemente es un mecanismo de protección para el inversor que minimiza el riesgo de perder el dinero de la inversión en caso de impago en alguno de los préstamos.

Poco capital necesario para invertir

Ya hemos hablado antes que el capital mínimo requerido para invertir en préstamos dependerá de la plataforma de Crowdlending que elijamos… Pero es posible hacerlo desde un euro. Así que no hay excusas... Invertir dinero en Crowdlending es una inversión 100% accesible para todo el mundo.

El capital mínimo requerido para invertir en préstamos dependerá de la plataforma de Crowdlending que elijamos… Pero es posible hacerlo desde un euro.

Más fácil, imposible... No hay excusas. Invertir dinero en Crowdlending es algo 100% accesible, para todos los públicos.

No se pagan comisiones para invertir

En general las plataformas de Crowdlending no cobran comisiones ni por darte de alta, ni por transacción. Esto es muy diferente a lo que ocurre con los brokers de acciones tradicionales que si lo hacen.

Compara esto con la compra de acciones, ETFs o la suscripción de participaciones en un fondo de inversión y ya me dirás...

Las comisiones que pagamos son como pequeñas termitas que van comiéndose, sin darnos cuenta (a veces el palo es tan grande que tendríamos que ser de piedra para no notarlo) la rentabilidad que esperamos obtener, sobre todo hablando de inversiones pequeñas.

Las comisiones pueden significar una gran diferencia en la rentabilidad media que obtengamos, sobre todo si hablamos de inversiones pequeñas.

Baja correlación con los mercados financieros

Diversificar con el objetivo de disminuir el riesgo global de una cartera, es una de las premisas más importantes en el mundo de la inversión.

En otras palabras, no hay que poner todos los huevos en la misma cesta...

Por ello, una de las principales razones por las que invierto en crowdlending es porque obtengo un mayor grado de diversificación en mis inversiones.

La inversión en préstamos P2P o crowdlending tiene un alto grado de descorrelación con los mercados financieros (renta variable, renta fija), lo cual quiere decir que las rentabilidades que pueda obtener no están influenciadas por el movimiento que estén experimentando dichos mercados.

Esto último es una característica especialmente interesante de este tipo de inversión, pues se puede predecir con un alto porcentaje de acierto la rentabilidad que obtendremos, tarea imposible de realizar en mercados como la renta variable (acciones, ETFs, fondos de inversión).

No se necesitan conocimientos extensos

Para invertir en préstamos no es necesario adquirir tantos conocimientos, como para invertir en Bolsa. Como norma general la plataforma de préstamos de cualquier "Market Place" de Crowdlending es sencilla de utilizar. La mayoría además incluyen herramientas que permiten automatizar las inversiones con una serie de parámetros que escogeremos según nuestro perfil de inversor.

Mi opinión personal es que en la actualidad, invertir dinero en préstamos o Crowdlending es una de las mejores opciones por su facilidad, sencillez, rentabilidad y nivel de riesgo.

Poner a rodar una cartera de inversión en crowdlending o préstamos P2P, es un juego de niños... Es muy fácil, cualquiera puede hacerlo, no hay excusas...

Esto no se parece en nada a otro tipo de inversiones como; la Bolsa, inmuebles, etc... Para las cuales hace falta adquirir ciertos conocimientos, si quieres tener un mínimo de probabilidades de éxito...

Como norma general las plataformas donde puedes invertir en préstamos son sencillas de utilizar, y solo con establecer unos cuantos parámetros puedes empezar a invertir y generar ingresos pasivos en piloto automático.

Es más, en plataformas como Bondora, dispones de una herramienta llamada "Go & Grow", con la que puedes empezar a invertir con un solo clic.

Inversiones a corto plazo

En el crowdlending eres tú el que controla lo que duran tus inversiones. Puedes invertir a corto, medio o largo plazo...

A mí, personalmente, no hay nada que me guste más que invertir en préstamos a un mes de vencimiento con garantía de recompra y rentabilidades cercanas al 11%...

¿No te lo crees? Prueba a invertir en Peerberry o Viainvest y compruébalo por ti mismo.

Ayuda a reducir la volatilidad de la cartera de inversión

Cuando diseñas y pones en marcha una cartera de inversión, un parámetro importante a vigilar es la volatilidad. Es sabido que los portafolios con más peso en renta variable son mucho más volátiles que los de renta fija, por ejemplo.

Por lo tanto, si tu cartera está sobreponderada en activos de Bolsa (acciones, ETFs, fondos) puedes reducir considerablemente la volatilidad de la cartera añadiéndole un activo como el crowdlending (no es un activo, pero para que me entiendas).

La volatilidad que tiene la inversión en crowdlending es prácticamente nula (siempre que estés suficientemente diversificado, no me cansaré de repetirlo), más allá de la que se pueda producir por algún impago que puedas tener...

En otras palabras, invirtiendo en préstamos puedes predecir con un alto nivel de certidumbre la rentabilidad que vas a obtener.

Ejemplo: Si inviertes 100 euros en un préstamo a un 12% de interés anual, obtendrás 12 euros en intereses al final del año.

Por supuesto, pueden darse imponderables como:

- El prestatario deje de pagar las cuotas.

- El prestatario devuelva el préstamo antes del plazo firmado.

De cualquier modo, todas estas variables deben de constar en las condiciones del préstamo en el que inviertas, así que, sabrás de antemano lo que sucederá con tu dinero en cualquier situación.

Generar ingresos pasivos

¿A quién no le gusta disponer de varias fuentes de ingresos pasivos Gracias al crowdlending tú también puedes tener una. ¿Por qué? Muy sencillo, activas la herramienta de auto-invertir y a vivir que son dos días...

No necesitas hacer nada más, en mi caso, 20 minutos al mes es todo el tiempo que le dedico, lo hago simplemente para comprobar que todo funciona correctamente, que mi dinero está trabajando y que estoy recibiendo los intereses según lo pactado.

Esto sí que es "Inversión Pasiva", por no hablar del efecto bola de nieve que se consigue gracias al interés compuesto, pues los intereses generados no dejan de reinvertirse generando cada vez más y más intereses (¿puede haber algo mejor?).

Aunque hay más, estos son los principales motivos por los que invierto en crowdlending.

Y ahora, hablemos de los riesgos

Riesgos de invertir en crowdlending

Invertir en préstamos o Crowdlending también tiene su riesgo, como todo método de inversión. En el caso que nos ocupa, el riesgo viene dado por el prestatario (persona que ha solicitado el préstamo) y por el originador del prestamo.

El primero puede decidir no pagar, el segundo es una empresa y como tal siempre existe la posibilidad de que el negocio vaya mal y no pueda hacer frente a sus obligaciones... Esto podría afectar a los invesores en préstamos (tú y yo).

Uno de los axiomas para invertir de forma segura es la diversificación, pues bien la inversión en este tipo de plataformas de financiación participativa no es ninguna excepción.

Para reducir el riesgo de perder dinero, lo mejor es no invertir todo el dinero en un solo préstamo o en una sola plataforma de Crowdlending. Esto da para otro articulo y mi intención es escribirlo... Así que no me pierdas la pista.

Nota: Mi intención con este artículo no es meterte el miedo en el cuerpo, ni hacerte pensar que invertir en crowdlending es muy arriesgado, o que solo es para una minoría, nada más lejos de la realidad. Simplemente quiero informarte de todos los riesgos que este tipo de inversión lleva aparejados.

Ya te he dicho en otras ocasiones, que en mi opinión, invertir en préstamos o crowdlending es en la actualidad, una de las mejores opciones por su sencillez, rentabilidad y nivel de riesgo.

Las nuevas tecnologías y el mayor aperturismo de las ideas inversoras contemporáneas han puesto de moda fórmulas de financiación como el crowdfunding o el crowdlending.

Las dos tienen algo en común, este tipo de financiación se basa en préstamos o micropréstamos. Por lo tanto, podemos actuar de dos maneras;

- Personas o empresas que necesitan financiación.

- Empresas o personas con excedentes monetarios y que quieren invertirlos.

La verdad es que esto del crowdlending no es nada nuevo...

Los préstamos personales entre particulares de toda la vida (pregúntale a los prestamistas judíos del medievo), pero "apalancados" por el mayor margen de maniobra inversora que proporciona internet, que multiplica las posibilidades de poner en contacto a prestamistas y prestatarios.

Dato: El crowdlending es el tipo de inversión que ha alcanzado mayor trascendencia en los últimos años.

Gracias a internet, se han incrementado exponencialmente el número de operaciones que se pueden llevar a cabo, creando un mercado que antes no existía.

Dicho esto, todo el monte no es orégano... La inversión en crowdlending viene aparejada de una serie de riesgos que todo inversor debe de conocer.

Toma nota de ellos y aprende cómo puedes disminuir sus efectos...

1- Riesgo de impago

El riesgo principal de invertir en crowdlending es que el prestatario se retrase, o simplemente deje de pagar las cuotas de reembolso del préstamo.

Esto conllevaría que tuviera que abonar intereses de demora, hecho que agravaría la situación, pues aumentaría su endeudamiento respecto a ti (y los demás acreedores).

Que estas pérdidas sean totales o parciales es una cuestión que dependerá del momento de la vida del préstamo en el que han comenzado a producirse los impagos.

En este sentido, si estos han sido constatados al final de la vida del producto financiero, lo más normal es que puedas recuperar el capital nominal que habías invertido.

Ten en cuenta que habrán sido numerosas las cuotas, con sus respectivos intereses, que habrás cobrado. Son, de hecho, estos últimos, los que garantizarán que no salgas perdiendo con esta inversión.

Aunque, de todas formas, debes valorar que cualquier impago de estas cuotas de devolución supondrá que el retorno de la inversión ya nunca será el óptimo que habías calculado a su inicio.

Si la quiebra de la que derivan los impagos coincide con el principio de la vida del préstamo, las pérdidas serán superiores.

Para evitar esto, es muy importante que diversifiques tus inversiones, ¿cómo?

Invierte en la mayor cantidad de préstamos posible

Imagina que uno de tus prestatarios deja de pagar (entra en default o mora). Si tu inversión en su préstamo es la mínima (la media suele rondar los 10€), no habrás perdido demasiado dinero.

Mientras tanto, el resto de tus inversiones te pueden estar dando resultados satisfactorios (te ayudarán a recuperar la pérdida y aún así ganar dinero).

Diversifica tu capital invirtiendo en varios marketplaces

Diversificar en la mayor cantidad de préstamos posibles, no es suficiente si solo inviertes en una plataforma de crowdledning... ¿Qué pasa si dicha plataforma quiebra o desaparece (estudiaremos este tipo de riesgo más adelante)?

Para alcanzar un mayor grado de diversificación, tienes que repartir tu capital de inversión entre las mejores plataformas de crowdlending.

Invierte en préstamos con "Garantía de recompra o Buy Back"

La mayoría de plataformas o marketplaces de crowdlending cuentan con herramientas que permiten a los inversores minimizar el riesgo de impago.

El BuyBack o garantía de recompra es una de ellas...

Esta "garantía" se activa cuando algún préstamo en el que hayamos invertido experimente un impago de las cuotas... El originador del préstamo, o la propia plataforma, nos reintegrará el capital invertido más los intereses (no todas, ni en todos los casos).

Conclusion

Para minimizar el riesgo de impago cuando inviertas en crowdlending, diversifica entre préstamos y plataformas, e invierte solamente en préstamos que tengan garantía de recompra.

2- Riesgo de que la plataforma quiebre o desaparezca

El segundo riesgo de la inversión en crowdlending es que la plataforma deje de estar en activo, básicamente por dos motivos; quiebre o sea una estafa.

Esta circunstancia no es habitual, pero tampoco se puede descartar.

Importante: En algunos de los contratos de préstamos en los que invertirás, una quiebra de la plataforma no haría que perdieras tu dinero automáticamente... El préstamo seguiría vigente y sería el originador el responsable de la devolución de tu capital más los intereses pactados.

En la actualidad salen plataformas de crowdlending como las setas en otoño, no todas son buenas (al igual que las setas).

Mi recomendación, antes de invertir tu dinero investiga... Trayectoria de la plataforma, volumen de negocio, volumen de préstamos financiados, número de inversores, regulación, etc.

En este aspecto, te aconsejo que diversifiques no solo entre varios originadores, sino también entre distintas plataformas. Asimismo, dentro de una misma plataforma, reparte tu capital entre distintos tipos de préstamos, países, plazos temporales, incluso divisas (si quieres rizar el rizo).

Importante: Al diversificar, asegúrate que los préstamos no son de un mismo originador que trabaja con dos o más plataformas distintas, o son originadores diferentes que forman parte de la misma matriz. En estos casos, aunque creas que sí lo estás haciendo, no estarás diversificando.

3- Riesgo de invertir en un mercado sin regulación

Si bien los préstamos entre particulares llevan existiendo desde que se inventó el dinero, el concepto de crowdlending es relativamente reciente.

Su regulación es más precisa, especialmente, en Estados Unidos, que es el país en el que sus operaciones económicas tienen un mayor seguimiento y volumen.

En la Unión Europea también existe cierta seguridad jurídica acerca de estas inversiones. Sin embargo, no es ningún secreto que coexisten diferentes regulaciones respecto a este "producto financiero", lo que crea incertidumbre en el inversor.

Los problemas ocurren, básicamente, cuando se producen las quiebras o las inversiones no están dando los retornos esperados. Entonces es cuando todas las miradas se centran en dónde están radicados los originadores o las plataformas.

Como te he dicho en el punto anterior, antes de arriesgar tu dinero, investiga...

Por otro lado, no hay que descartar que algunos originadores apliquen unos tipos de interés de entre el 20 y 50% (incluso más) por sus préstamos. Esta circunstancia podría, además de provocar defaults en los prestamistas, ocasionar problemas judiciales (incluso anulaciones del préstamo, lo cual haría que perdiésemos nuestro dinero) por denuncias de prácticas abusivas (usura).

4- Riesgo de no obtener el rendimiento dinerario esperado

En ocasiones, los prestamistas devuelven el préstamo antes de lo pactado, esto hace que no se genere la ganancia esperada, pues se dejan de cobrar intereses.

5- Riesgo de liquidez

Este riesgo consiste en no poder recuperar tu dinero en cualquier momento.

Cuando inviertes en préstamos, firmas un contrato, en el cual se establece la duración del mismo. Por lo tanto, mientras el préstamo esté vigente, no puedes disponer de tu dinero.

Por eso, no está de más nombrar una de las normas básicas de la inversión...

No inviertas dinero que te pueda hacer falta en el medio o largo plazo.

Dicho esto, en algunas plataformas (Mintos, Bondora, NeoFinance) existe un mercado secundario, donde es posible vender tus inversiones en préstamos a otros inversores, para de ese modo conseguir liquidez.

Nota: Puedes minimizar el riesgo de liquidez invirtiendo en plataformas como Peerberry, Viainvest o Robocash. En ellas la duración de los préstamos tiene una media de 30 días. Así que, si necesitas el dinero, en un mes más o menos podría disponer de él.

Conclusión

En definitiva, ahora ya conoces los principales riesgos del crowdlending y sabes cómo puedes minimizarlos.

Ahora, tu misión debe ser obtener la mayor rentabilidad posible de tus inversiones en préstamos P2P.

Hasta aquí la explicación de qué es el Crowdlending y por qué es una de mis inversiones alternativas favoritas.

Espero que te haya parecido un artículo interesante.

Y ahora dime... ¿Conocías este tipo de inversión? ¿Qué te parece? ¿Te gusta? ¿No te gusta?

Te espero en los comentarios.

Saludos.

David L

About

David L. • Asesor Financiero e Investment Manager

David es un apasionado del mar y la cocina. Lector empedernido, autodidacta y emprendedor...

Experto en Educación Financiera, Finanzas Personales, Crowdlending e Inversiones bursátiles y alternativas. Con una dilatada experiencia ayudando a personas como tú en el camino hacia la Independencia Financiera.

Master en análisis técnico y gestión de carteras, Master en banca, bolsa y mercados financieros, Asesor Financiero Europeo (EFA), Analista Técnico de mercados financieros (CFTe), Gestor de Patrimonios e Investment Manager (CISI).

Es autor de "Frases, Camino y Destino" y de la saga "Escuela de Traders".